조던님이 소개한 계단식 리밸런싱 방법, 업그레이드 -3%룰에 대해 고민해보았다.

cafe.daum.net/jordan777/Bm2o/990, cafe.daum.net/jordan777/Bm2o/991

이 글은 해당 방법의 옳고/그름이나, 효율적이냐/그렇지 않냐를 이야기하고자 하는 글이 아니다. 위 방법은 하락시 일정 비율로 매도하고 반등시 일정 비율로 매수하면 하락시에 뇌동 매매로 큰 손실을 잃는 것보다 작은 손실만 감수하고 하락 구간을 보내고, 본인의 판단에 따라 저점에서 행동을 취할 수 있다는 탄력적인 개념이기 때문이다.

어떻게 활용할 수 있을지 판단해보기 위한 말그대로 시뮬레이션일 뿐이니 참고만 하면 좋겠다.

- 동일 지점에서 매도/매수를 한다고 할 때 결과만 놓고 보면, 존버가 낫다.

- 존버를 할 수 있느냐는 개인의 성향이라 배제한다.

- 이렇게 했을 때 존버 대비 '큰' 수익을 얻으려면 두 가지 조건을 만족해야한다.

1. 하락이 클 것

2. 동일 구간/비율 재매수가 아니라 저점에서 몰빵 내지는 큰 비율로 매수를 해야한다.

# 표 보는 방법

# 시뮬레이션 조건

- -5%시마다 매도하는 것, -2.5%시마다 매도하는 것 두 가지

- 시뮬레이션한 매수 조건은

1. 전고점 가격 기준 5% 또는 2.5% 상승시마다 10% 재매수 (e.g. 전고점 : 100, 재매수 : 90->95->100)

2. 재매수 시작가부터 5% 또는 2.5% 상승시마다 10% 재매수 (e.g. 90->94.5->99.23)

3. 재매수 시작가 기준 5% 또는 2.5% 상승시마다 10% 재매수 (e.g. 90->94.5->99)

4. 전고점 가격 기준 5% 또는 2.5% 상승시마다 20% 재매수 (e.g. 전고점 : 100, 재매수 : 90->95->100)

- 매도/ 매수 수수료는 0.25%로 가정. 이 작은 차이가 1주를 사느냐 못 사느냐를 결정하기 때문에 작아도 작지 않다고 생각한다. 고점 기준 5% 또는 2.5% 하락할 때마다 자산의 10%를 매도한다. 주가 및 매수 평단가는 100, 주식수는 100으로 가정했다.

# 먼저 5% 기준으로 매도 매수시

각 지점에서 고점 가격 기준 5% 상승시마다 매수시 결과이다.

예를 들어 주가가 95까지 하락했다가 100이 되면 9주를 다시 살 수 있고, 보유 주식수는 1주가 줄어든다.

주가가 90까지 하락했다가 95가 되면 10주, 100이 되면 8주를 살 수 있다. 역시 보유 주식수는 2주가 줄어든다.

이득을 취할 수 있는 구간은 없다.

각 지점에서 주가가 5% 상승시마다 매수시 결과이다.

예를 들어 주가가 95까지 하락했다가 99.75가 되면 9주를 다시 살 수 있고, 보유 주식수는 1주가 줄어든다.

주가가 90까지 하락했다가 94.5가 되면 10주, 99.23이 되면 9주를 살 수 있다. 역시 보유 주식수는 1주가 줄어든다.

-50%까지 주가가 떨어져야지 이득을 취할 수 있다.

매수 시작점 기준 가격의 5% 상승시마다 매수시 결과이다.

예를 들어 주가가 95까지 하락했다가 99.75가 되면 9주를 다시 살 수 있고, 보유 주식수는 1주가 줄어든다.

주가가 90까지 하락했다가 94.5가 되면 10주, 99가 되면 9주를 살 수 있다. 역시 보유 주식수는 1주가 줄어든다.

-50%까지 주가가 떨어져야지 이득을 취할 수 있다.

매수 시작점 기준 가격의 5% 상승시마다 매수시 결과이다. 다만 매수 비율만 20%로 했다.

예를 들어 주가가 90까지 하락했다가 95가 되면 19주를 다시 살 수 있고, 보유 주식수는 1주가 줄어든다.

주가가 70까지 하락했다가 75이 되면 20주, 75가 되면 20주 등을 살 수 있다. 보유 주식수는 1주가 늘어난다.

-30%까지 주가가 떨어질 때부터 이득을 취할 수 있다.

# 먼저 2.5% 기준으로 매도 매수시

5% 하락/상승마다 매도/매수하는 것보다 손실율이 작다

# 업그레이드 -3% 룰 - 현금화

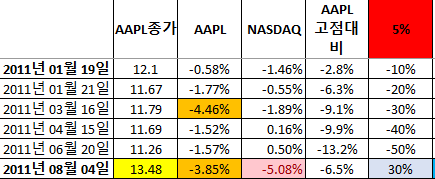

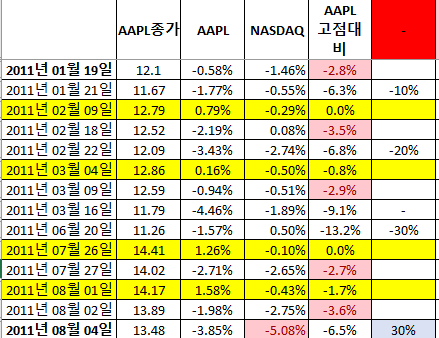

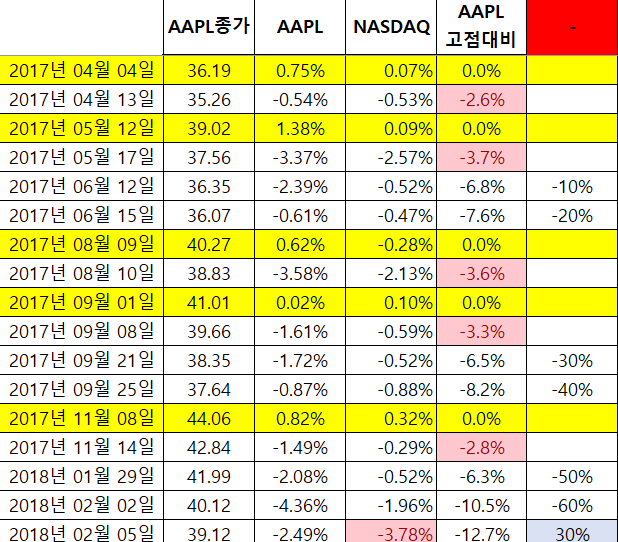

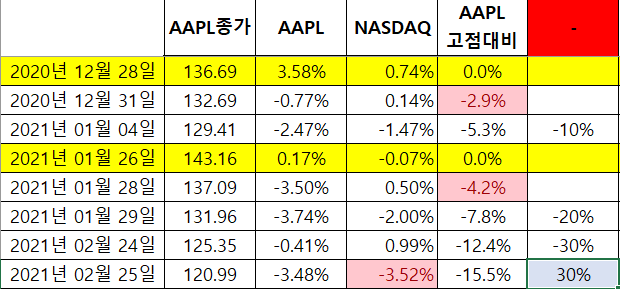

2011년부터 -2.5% 단위로 하락하는 시기를 따라가보면. (빨간색 5%로 표시된 것은 무시 - 10%씩 매도하는 것만 따라가면 됨) -2.5%될 때마다 매도했는데, 이후 신고가를 경신하면서, 다음 고점 대비 하락율이 더 커도 처음 -2.5%시 매도한 가격과 비슷하거나 더 높은 경우가 빈번함.

예를 들어 12년 3월 6일 첫 -2.7% 발생시 주가는 18.94, 그러나 같은 해 5월17일까지 중간에 신고가를 쓰면서 신고가 기준 -16.7%하락했음에도 주가는 18.93, 그 후 또다시 신고가 경신해 같은해 11월15일 -25.1% 하락했음에도 주가는 18.77로 거의 변화없음. 이렇게 비슷한 가격대에 형성되는 경우 매도하지 않는 것을 가정하였다. (매뉴얼 아님)

.

실제 고점 근처에서 수익 실현 못 하는 문제 때문에, 빈번하게 발생하는 -2.5%는 매도 안 하고, -5%부터 매도하고 신고가 경신하는 경우에도 매도를 계속하는 경우.

업그레이드 -3%룰은 -3%가 떴을 때부터 말뚝을 박지만, 12년말처럼 -3%뜨지 않고 하락하는 경우가 있기에 리밸런싱을 활용해 저점에서 매수하기 위한 기준이 있으면 좋을 것 같다. 단, 이 경우 잦은 등락으로 매도/매수를 빈번하게 반복하게 될 수 있기에 적절한 기준이 필요하다.

이전 글에 이은 고민이지만, 나만의 기준을 찾고자함이다.

결국 본질은...

- 적절한 시점에 수익을 실현을 해야한다. 언제 수익을 실현할 것인가에 대한 기준.

- 언제 매도/매수할 것인가에 대한 기준 (리스크 대응 방법, 매수 기준)

- 운용법에 있어서 개인의 성향 반영

1. 매수/매도 빈도를 줄일 수 있는 방법

2. 수익률보다 위험 회피 (되려 위험을 증가시킬 수 있는 회피 액션은 피한다)

3. FOMO free

시총 세계 1등주 가격 움직임 (2011년~, 나스닥 -3% 구간)

주식의 대부분을 조던룰을 따라 운용하고 있다. 주식을 잘 모르기도 하거니와 큰 손실폭에 어떻게 대응할 것이냐 / 왜 세계 1등주냐 등 투자 아이디어가 설득력있었기 때문이다. 하지만, -3%가

richhuman.tistory.com

# 내 기준 세우기 위한 남은 물음표

- 고점 대비 -2.5% 마다 하락해 10%씩 매도하다가 -3% 안 뜨고 지속 반등한다면?

- -2.5%는 너무 촘촘하지 않은가? -3% 아닌 때 말뚝박기한다면 잦은 매도/매수는 어떻게 피할까?

- 현금화한 것은 어떻게 운용할까? 현금 보유? 적립식 재투자?

- 매도 조건을 추가한다면? (e.g. 수익률 20%이상 등등)

- -3% 안 떴을 때 어느 정도 저점이면 모험을 걸 것인가? (e.g. 고점 대비 -40%면 몰빵 또는 큰 비율로 재매수?)

'투자 > 주식' 카테고리의 다른 글

| CEF (Closed-end fund) 활용해 투자를 고려한다면 (0) | 2021.05.19 |

|---|---|

| 애플을 고점에만 매수했다면 얼마나 버텨야했을까 (0) | 2021.04.26 |

| 시총 세계 1등주 가격 움직임 (2011년~, 나스닥 -3% 구간) (0) | 2021.04.16 |

| Return Of Capital - CEF, 투자해도 될까요? (0) | 2021.03.28 |

| PCI - 9% 현금 지급 머신 (0) | 2021.03.23 |

댓글